نعرض لكم زوارنا أهم وأحدث الأخبار فى المقال الاتي:

حصاد

2023..

السعودية

تقترض

40

مليار

دولار

من

أسواق

الدين

المحلية

والدولية, اليوم الاثنين 25 ديسمبر 2023 02:54 مساءً

مباشر - السيد جمال: نجحت المملكة العربية السعودية، ممثلة في المركز الوطني لإدارة الدين، في اقتناص العديد من الفرص التمويلية المناسبة خلال عام 2023م، عبر الدخول لأسواق الدين المحلية والعالمية، وعبر إصدارات مختلفة من الصكوك المحلية وكذلك الدولية بالإضافة لإصدار سندات دولية وتأمين قروض مع مؤسسات وبنوك عالمية؛ وذلك للاستفادة من فرص الأسواق لتنفيذ عمليات التمويل الحكومي البديل التي من شأنها تعزيز النمو الاقتصادي؛ مثل تمويل المشاريع التنموية ومشاريع البنية التحتية المرتبطة برؤية السعودية 2030م.

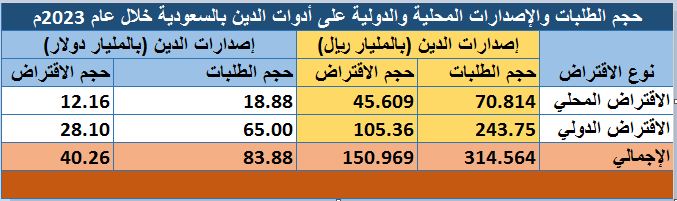

وأظهرت إحصائية مجمعة أعدها "مباشر"، تستند لبيانات رسمية صادرة عن المركز الوطني لإدارة الدين في المملكة، ارتفاع قيمة إصدارات الدين المحلية والدولية خلال عام 2023م بنسبة 58.52% على أساس سنوي، وبزيادة قيمتها 55.73 مليار ريال (14.86 مليار دولار) عن حجم الاقتراض في عام 2022م.

وبلغ حجم الإصدارات المحلية والدولية للمملكة من أسواق الدين 150.97 مليار ريال (40.26 مليار دولار) في عام 2023م، مقابل 95.24 مليار ريال (25.39 مليار دولار) في العام الماضي.

وارتفعت طلبات المستثمرين بشكل ملحوظ على إصدارات المملكة من أدوات الدين (من السوق المحلية والدولية) خلال عام 2023م؛ حيث زاد بنسبة 59.25% على أساس سنوي، وبزيادة 117.04 مليار ريال (31.21 مليار دولار) عن العام الماضي.

وبلغ حجم الطلبات على أدوات الدين السعودية 314.56 مليار ريال (83.88 مليار دولار) في عام 2023، مقارنة مع 197.53 مليار ريال (52.67 مليار دولار) في عام 2022م.

انخفاض إصدارات الدين المحلية 40%

وكشفت الإحصائية، انخفاض إصدارات الدين المحلية، تركزت جميعها في إصدار صكوك عبر برنامج الحكومة للصكوك بالريال السعودي، بنسبة 40.37% خلال عام 2023م على أساس سنوي.

وتراجع حجم الاقتراض الداخلي للحكومة السعودية خلال عام 2023م إلى 45.61 مليار ريال (12.16 مليار دولار)، مقارنة مع 76.49 مليار ريال (20.4 مليار دولار) في عمليات تمويلية تمت خلال العام 2022م، لتتراجع بواقع 30.88 مليار ريال (8.23 مليار دولار).

كما انخفضت طلبات الاكتتاب على إصدارات الدين المحلية في المملكة خلال عام 2023م بنسبة 26.45% على أساس سنوي؛ لتبلغ 70.81 مليار ريال (18.88 مليار دولار)، مقابل 96.28 مليار ريال (25.67 مليار دولار) في العام الماضي.

وسجل شهر ديسمبر/ كانون الأول أعلى مستوى لإصدارات الدين المحلية خلال العام 2023؛ عبر إقفال طرح الشهر بتخصيص بلغ 10.55 مليار ريال (2.81 مليار دولار).

وتوزعت آجال إصدارات الحكومة السعودية من أدوات الدين المحلية خلال عام 2023م على 5 آجال؛ تشمل 2030م، و2031، و2033م، و2035م، و2037م.

وبلغت قيمة الصكوك المستحق أجلها في عام 2030م، المصدرة في العام الجاري، نحو 7.746 مليار ريال (2.07 مليار دولار)، مقابل 10.404 مليار ريال (2.77 مليار دولار) مستحق سدادها في عام 2031م، ومقابل 9.932 مليار ريال (2.65 مليار دولار) في عام 2033م، فيما بلغت قيمة الصكوك المستحق سدادها في عام 2035م نحو 12.684 مليار ريال (3.38 مليار دولار)، وأخيرا صكوك بقيمة 4.874 مليار ريال (1.3 مليار دولار) في عام 2037م.

يذكر أن وزير المالية، محمد بن عبدالله الجدعان، اعتمد في 25 يناير/ كانون الثاني، خطة الاقتراض السنوية لعام 2023م؛ وذلك بعد أن صادق عليها مجلس إدارة المركز الوطني لإدارة الدين.

وتضمنت الخطة توقعات بأن تشكل الاحتياجات التمويلية لعام 2023م ما يقارب 45 مليار ريال (12 مليار دولار)؛ نظـراً لخفـض جـزء مـن إجمالي الاحتياجات التمويلية لعام 2023م عبـر عمليات تمويليـة اسـتباقية تمت خلال عام 2022م بما يقارب 48 مليار ريال (12.8 مليار دولار).

قفزة بالاقتراض الخارجي.. سندات وصكوك وقروض بـ 28 مليار دولار

وقفزت قيمة العمليات التمويلية الدولية التي أعلنتها الحكومة السعودية، عبر المركز الوطني لإدارة الدين، خلال عام 2023م، بزيادة بلغت نسبتها 461.9% مقارنة مع حجم الاقتراض الخارجي في عام 2022م.

وبلغت القيمة الإجمالية لإصدارات الدين الدولية بالسعودية خلال عام 2023م – تشمل إصدارات السندات والصكوك وعمليات القروض المجمعة – 28.09 مليار دولار (105.36 مليار ريال)، مقابل 5 مليارات دولار (18.75 مليار ريال) في العام الماضي.

وتلقت المملكة طلبات ضخمة، من المستثمرين العالميين ومديري الأصول والمؤسسات المالية، على إصداراتها الدولية من الصكوك والسندات المقومة بالدولار، وعكس حجم الإقبال من قبل المستثمرين الدوليين على أدوات الدين الحكومية ثقتهم بمتانة الاقتصاد السعودي ومستقبل الفرص الاستثمارية فيه.

وقفزت قيمة طلبات الاكتتاب في إصدارات الدين السعودية الدولية بنسبة 140.7% خلال عام 2023م، إلى 65 مليار دولار (243.75 مليار ريال)، مقابل 27 مليار دولار (101.25 مليار ريال) في عام 2022م، بزيادة تقدر بـ 38 مليار دولار (142.5 مليار ريال).

ويرصد مباشر تفاصيل إصدارات الدين وعمليات الاقتراض الخارجي بالمملكة خلال عام 2023م، كالتالي:

إتمام الطرح الأول من السندات الدولية بـ 10 مليارات دولار

في 11 يناير/ كانون الثاني 2023، أعلن المركز الوطني لإدارة الدين الانتهاء من استقبال طلبات المستثمرين للإصدار الدولي الأول خلال عام 2023م للسندات ضمن برنامج سندات حكومة المملكة العربية السعودية الدولي.

ووصل إجمالي حجم طلبات الاكتتاب نحو 38 مليار دولار أمريكي، حيث تجاوزت نسبة التغطية 3.8 أضعاف إجمالي الإصدار الذي بلغ 10 مليارات دولار (ما يعادل 37.50 مليار ريال) مقسّم على ثلاثة شرائح.

وبلغت الشريحة الأولى 3.25 مليار دولار (12.19 مليار ريال) لسندات مدتها 5 سنوات تستحق في شهر يناير/ كانون الثاني عام 2028م، فيما بلغت الشريحة الثانية 3.50 مليار دولار (13.13 مليار ريال) لسندات مدتها 10.5 سنوات تستحق في شهر يوليو/ تموز عام 2033م، كما بلغت الشريحة الثالثة 3.25 مليار دولار (12.19 مليار ريال) لسندات مدتها 30 سنة تستحق في شهر يناير/ كانون الثاني عام 2053م.

وتعدّ هذه الخطوة ضمن استراتيجية المركز الوطني لإدارة الدين لتوسيع قاعدة المستثمرين لغرض تلبية احتياجات المملكة التمويلية من أسواق الدين العالمية بكفاءة وفاعلية، ويعكس حجم الإقبال من قبل المستثمرين الدوليين على أدوات الدين الحكومية ثقتهم بمتانة الاقتصاد السعودي ومستقبل الفرص الاستثمارية فيه.

إصدار صكوك دولية بقيمة 6 مليارات دولار

في 16 مايو/ أيار 2023، أعلن المركز الوطني لإدارة الدين الانتهاء من استقبال طلبات المستثمرين للإصدار الدولي لصكوك حكومة المملكة بالدولار الأمريكي بقيمة 6 مليارات دولار أمريكي، ضمن برنامج حكومة المملكة العربية السعودية الدولي لإصدار الصكوك.

ووصل إجمالي حجم طلبات الاكتتاب أكثر من 27 مليار دولار، حيث تجاوزت نسبة التغطية 4.5 أضعاف إجمالي الإصدار الذي بلغ 6 مليارات دولار (22.50 مليار ريال) مقسّم على شريحتين.

وبلغت الشريحة الأولى 3 مليارات دولار (11.25 مليار ريال) لصكوك مدتها 6 سنوات تستحق في شهر مايو/ أيار عام 2029م بنسبة ربح 4.274%، فيما بلغت الشريحة الثانية 3 مليارات دولار (11.25 مليار ريال) لصكوك مدتها 10 سنوات تستحق في شهر مايو/ أيار عام 2033م بنسبة ربح 4.511%.

وأكد مركز إدارة الدين، أن حجم الإقبال من قبل المستثمرين الدوليين على أدوات الدين الحكومية يعكس ثقتهم بمتانة الاقتصاد السعودي ومستقبل الفرص الاستثمارية فيه، حيث تجاوز حجم طلبات الاكتتاب قيمة الإصدار من مجموعة واسعة من المستثمرين العالميين ومديري الأصول والمؤسسات المالية.

كما تعدّ هذه الخطوة ضمن استراتيجية المركز الوطني لإدارة الدين لتنويع المصادر التمويلية للمملكة وتوسيع قاعدة المستثمرين لغرض تلبية احتياجات المملكة التمويلية من أسواق الدين العالمية بكفاءة وفاعلية؛ وذلك وفقاً لخطة الاقتراض السنوية المعتمدة بالنظر في إمكانيـة الدخـول في عمليـات تمويليــة إضافيــة بشــكل اســتباقي عبــر القنــوات التمويليــة المتاحــة ســواء محليــاً أو دولياً، وحسب أوضاع السوق وذلك لتعزيز وجود المملكة في أسواق الدين، وإدارة مستحقات أصل الدين للأعوام القادمة، مــع الأخذ بالاعتبار حركة الأسواق وإدارة المخاطر في محفظة الدين الحكومي.

يشار إلى أن هذا الإصدار يمثل أول إصدار لصكوك دولية مزدوجة الشريحة في المملكة منذ عام 2017م، على نحو مشابه لصفقة مسبقة ناجحة لسندات متعددة الشرائح بقيمة 10 مليار دولار (37.5 مليار ريال) في الأسواق الدولية، نفّذت خلال شهر يناير/ كانون الثاني 2023م.

إنهاء ترتيب تأمين قرض دولي مجمّع بقيمة 11 مليار دولار

وفي 10 ديسمبر/ كانون الأول 2023، أعلن المركز الوطني لإدارة الدين انتهاءه من ترتيب قرض دولي مجمّع بلغت قيمته 11 مليار دولار (41.25 مليار ريال)، ليأتي هذا الترتيب ضمن استراتيجية المملكة للدين العام متوسطة المدى بتنويع مصادر التمويل لتلبية الاحتياجات التمويلية بتســعير عــادل علــى المــدى المتوســط والبعيد بمــا يتماشــى مــع درجــة مقبولــة مــن المخاطــر.

ووفقاً لخطة الاقتراض السنوية المعتمدة؛ تسعى هذه العملية للاستفادة من فرص الأسواق لتنفيذ عمليات التمويل الحكومي البديل التي من شأنها تعزيز النمو الاقتصادي مثل تمويل المشاريع التنموية ومشاريع البنية التحتية المرتبطة برؤية السعودية 2030.

ويأتي ترتيب هذا القرض الدولي المجمّع بقيمة 11 مليار دولار أمريكي والذي يمتد لمدة 10 سنوات، وبمشاركة 14 مؤسسة مالية دولية متوزعة في أنحاء العالم من آسيا والشرق الأوسط وأوروبا والولايات المتحدة الأمريكية؛ كدليل واضح على الاهتمام الدولي الواسع والثقة العالية برؤية السعودية 2030 والمرونة العالية لاقتصاد المملكة.

ترتيب تمويل بقيمة 1 مليار يورو

وفي 20 ديسمبر/ كانون الأول 2023، أعلن المركز الوطني لإدارة الدين انتهاءه من ترتيب تمويل بقيمة (1) مليار يورو (1.095 مليار دولار) عبر وكالة ائتمان الصادرات الإيطالية (SACE).

ويأتي هذا التمويل في إطار تعزيز العلاقات التجارية والاستثمارية بين البلدين، والاستفادة من سبل التمويل المتاحة للمشاريع الحكومية تماشياً مع رؤية المملكة 2030.

يشار إلى أن هذا التمويل تم من خلال عدد من البنوك الدولية، ويستهدف تمويل المشاريع التنموية ومشاريع البنية التحتية المرتبطة برؤية المملكة 2030، كما يأتي هذا التمويل كثالث تمويل من نوعه بعد تمويلات من مؤسسات مالية تمت عبر وكالات أخرى لائتمان الصادرات.

للتداول والاستثمار في البورصات الخليجية اضغط هنا

تابعوا آخر أخبار البورصة والاقتصاد عبر قناتنا على تليجرام

ترشيحات:

حصاد 2023.. "حساب المواطن" يقدم 43.3 مليار ريال دعماً للسعوديين بزيادة سنوية 35%

حصاد 2023.. مشروعات طموحة أطلقها ولي العهد السعودي لدعم الاقتصاد

إنفوجرافيك.. دعم "حساب المواطن" للسعوديين في 6 سنوات

حصاد 2023.. تعديلات جوهرية بأسواق المال السعودية لزيادة الكفاءة وجذب الاستثمار

حصاد 2023..27 شركة سعودية ترفع رأسمالها بقيمة تتجاوز 54 مليار ريال

حصاد 2023.. أبرز استحواذات صندوق الاستثمارات العامة عالمياً ومحلياً

حصاد 2023..11 مليار ريال قيمة 7 طروحات جديدة بالسوق السعودي وأداء إيجابي للأسهم

0 تعليق